Eduardo Marques: A reforma tributária que o Brasil precisa. Chega de “Robin Hood às avessas”!

Tempo de leitura: 4 min

A Reforma Tributária que o Brasil precisa

por Eduardo Marques

Os governos têm muitas formas de intervir na sociedade e na economia.

Chamamos de política fiscal a forma como os governos arrecadam (política tributária) e a forma como gastam os recursos através de políticas públicas.

No Brasil, quando se discute a política fiscal pelo lado da arrecadação, normalmente destaca-se a chamada carga tributária total existente no país.

Ou seja, a quantidade de impostos que se paga em relação ao valor total de produtos e serviços que são produzidos no país (tamanho da economia brasileira, ou Produto Interno Bruto/PIB).

As análises mais comuns apontam para uma argumentação simples: a carga tributária no Brasil é muito alta e a população não tem acesso a políticas públicas de qualidade.

Sobre a questão da falta de qualidade nas políticas públicas, vamos debater este assunto em outro artigo.

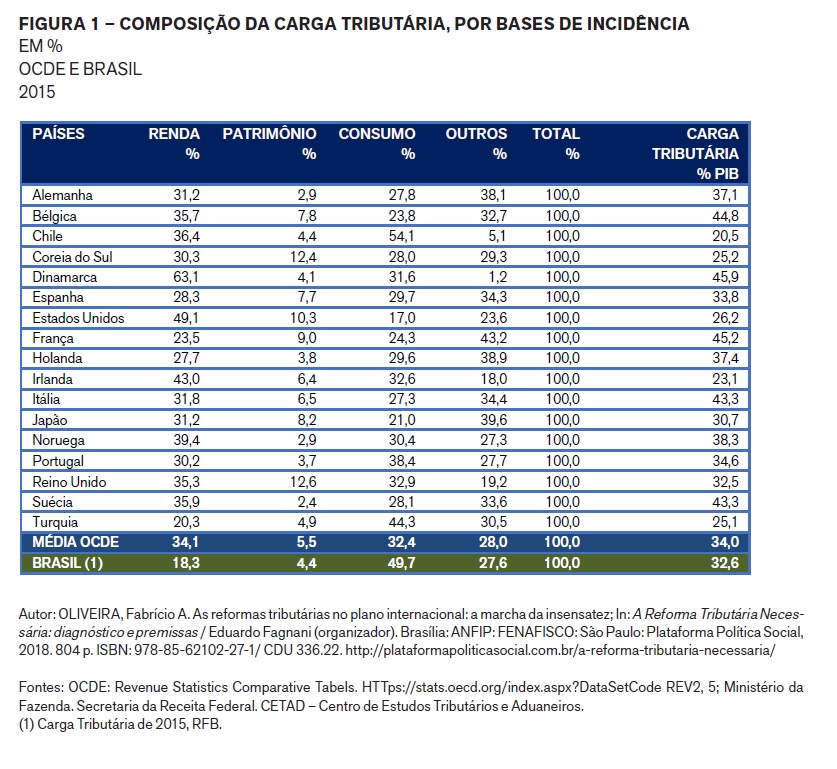

Analisando a questão tributária, observamos que a Carga Tributária no Brasil é de 32,6% em relação ao PIB, valor menor quando comparado com a média das maiores economias do mundo (OCDE), que se situa em cerca de 34%.

O problema não está na carga tributária total, mas nos impostos que mais incidem sobre a população.

Apoie o VIOMUNDO

De maneira geral, podemos dizer que os impostos se dividem em dois grupos: os impostos diretos e os impostos indiretos.

Os impostos diretos são aqueles que incidem diretamente sobre o contribuinte, como os impostos sobre a renda e o patrimônio.

Os impostos indiretos incidem sobre terceira pessoa, como os impostos sobre a produção e a circulação de bens e serviços.

No Brasil, os principais impostos diretos são o Imposto de Renda sobre Pessoa Física e Jurídica (IRPF e IRPJ), o Imposto Territorial Rural (ITR), o Imposto sobre Propriedade de Veículo Automotor (IPVA) e o Imposto sobre Propriedade Territorial Urbana (IPTU).

Os dois primeiros – IR e ITR – são de responsabilidade da União, ou seja, são cobrados pelo governo federal.

O IPVA é cobrado pelos Estados e o IPTU pelos municípios.

Os principais impostos indiretos são o Imposto sobre Produtos Industrializados (IPI), o Programa de Integração Social/Contribuição Financiamento da Seguridade Social (PIS/COFINS), pertencentes à União, o Imposto sobre Circulação de Mercadorias e Serviços (ICMS) – de responsabilidade dos Estados – e o Imposto Sobre Serviços de Qualquer Natureza (ISSQN), dos municípios.

Conforme estudo destacado na tabela abaixo, o problema brasileiro está no peso dos impostos sobre o consumo (indiretos) em relação aos impostos sobre renda/patrimônio (diretos).

Enquanto na maioria dos países do mundo os impostos diretos representam, em média, quase 40% do total da carga tributária, no Brasil estes impostos representam menos de 23%.

Por outro lado, os impostos sobre o consumo representam 32,4% do total da carga tributária, em média, na maioria das principais economia do mundo, enquanto no Brasil estes impostos representam quase 50% da carga tributária nacional.

Esta estrutura do sistema tributário brasileiro, além de encarecer os produtos consumidos, desincentiva a produção, promovendo o patrimonialismo e a especulação imobiliária, uma vez que os impostos sobre a propriedade, a renda e a herança são baixos em comparação com a maioria dos países do mundo.

Mais ainda, a estrutura do sistema tributário brasileiro promove um verdadeiro “Robin Hood às avessas”, retirando recursos dos mais pobres e transferindo para os mais ricos.

Em uma conta rápida, os assalariados e mais pobres consomem quase tudo o que ganham, pagando uma alíquota média de 20% sobre os produtos e serviços consumidos.

Alguns serviços possuem uma alíquota ainda maior, como os serviços de telefonia/Internet (com tributos que podem corresponder a 40% do valor total consumido) e os serviços de energia elétrica (que podem corresponder a mais de 30% do valor total consumido).

Já aqueles que possuem patrimônio, renda ou herança no Brasil, são beneficiados de diversas formas:

a) Pagam alíquotas baixas de IPVA (varia de 2% a 4%, dependendo do Estado);

b) Pagam alíquotas baixas de IPTU, já que os municípios, em geral, adotam uma alíquota média que varia de 1% a 4% sobre o valor venal do imóvel (valor de venda), quando o Estatuto da Cidade (Lei 10.257/2001), em seu § 1 do artigo 7º, estipula que a alíquota máxima a ser aplicada para cobrança do IPTU progressivo no tempo é de 15%.

c) O valor venal dos imóveis (valor de venda), existente no cadastro das prefeituras, base para a cobrança do IPTU, normalmente está defasado em relação ao valor de mercado, principalmente nas regiões mais ricas e valorizadas das cidades.

d) Pagam alíquotas baixas do imposto sobre herança (ITCMD), de no máximo 8%, sendo que a maioria dos Estados praticam alíquotas de 3% a 5%.

e) Pagam alíquotas baixas para o imposto de renda – alíquota máxima de 27,5% -, quando a maioria dos países possuem alíquotas máximas superiores a 30% (a média das alíquotas máximas das principais economias do mundo é de 40,8%).

f) Ricos e milionários subdeclaram o patrimônio à Receita Federal, já que, segundo informações divulgadas pela Receita Federal, com dados do Imposto de Renda de 2007 a 2013, observa-se que os declarantes do Imposto de Renda com rendimentos acima de 40 salários-mínimos têm, se verificarmos os ativos e os bens, 42% do total de bens informados à Receita, enquanto os hiperricos, aqueles que recebem acima de 160 salários-mínimos, possuem 21,70% do patrimônio informado na declaração de Imposto de Renda.

g) Não pagam impostos sobre dividendos (distribuição dos lucros para os acionistas de empresas), um caso raro no mundo inteiro.

As propostas de reforma tributária que estão em discussão no Congresso Nacional não modificam estruturalmente este sistema que concentra a renda e a propriedade no Brasil.

Aliás, nem as tímidas mudanças previstas nos projetos de reformas do sistema tributário existentes avançam com maior velocidade.

Em geral, as propostas existentes visam apenas unificar e simplificar os impostos sobre o consumo de bens e serviços.

O PL 3887/2020, proposto pelo governo federal, visa simplificar e unificar apenas o PIS/COFINS.

Já as Propostas de Emenda Constitucional (PEC) 45/2019 e 110/2019, por sua vez, buscam unificar e simplificar a maioria dos impostos sobre bens e serviços – IPI, PIS, Cofins, ICMS, ISS – criando um Impostos sobre Bens e Serviços (IBS) geral.

As discussões sobre alíquotas comuns e especiais, partilha dos recursos entre União, Estados e Municípios, local de incidência do imposto (origem ou destino das transações), competência em tributar, entre outras, vem impedindo o avanço da aprovação destas mudanças.

Questões que ainda apenas “arranham” os problemas no sistema tributário brasileiro.

Eduardo Marques é economista formado pela Unicamp, professor de Economia da UniAnchieta e do Instituto Cultiva e especialista em Gestão e Políticas Públicas pela FESPSP.

Comentários

Zé Maria

Não! O Estado brasileiro NÃO é Grande !

O Estado brasileiro emprega pouco mais que

10% do mercado de trabalho;

na Noruega e na Dinamarca, pelo menos

1 de cada 3 trabalhadores são funcionários públicos.

No Chile , o setor público emprega 50% a mais que o Brasil

Por Andre Levy, no Brasil Debate

Íntegra: https://brasildebate.com.br/nao-o-estado-brasileiro-nao-e-grande/

Zé Maria

Brasil Perde ‘Uma Reforma da Previdência’ por Ano

em Impostos Não Pagos por Milionários e Empresas

| Reportagem: Thais Carrança | BBC News Br, em São Paulo |

O Brasil deixa de arrecadar por ano em impostos não pagos

por multinacionais e milionários o equivalente à economia média

anual esperada pelo governo com a reforma da Previdência,

aponta estudo inédito divulgado na quinta-feira (19/11) pela

Rede de Justiça Fiscal (Tax Justice Network).

Segundo o levantamento, são US$ 14,9 bilhões (cerca de R$ 79 bilhões

ao câmbio atual) em impostos que deixam de ser recolhidos pelo país

por ano.

A economia estimada pelo governo com a reforma da Previdência

é de R$ 800,3 bilhões em uma década, o que resulta em uma

média anual de R$ 80 bilhões.

Esse valor faz do Brasil o quinto país do mundo que mais perde

impostos devido à Elisão (Uso de Manobras lícitas para Evitar o

pagamento de taxas, impostos e outros tributos) e Evasão Fiscal

[Remessa Ilegal de Capitais para burlar o Fisco] por Multinacionais

e Pessoas Ricas, atrás apenas dos Estados Unidos, Reino Unido,

Alemanha e França, conforme o estudo.

Em todo o mundo, são US$ 427 bilhões (R$ 2,3 trilhões) em impostos

perdidos, sendo US$ 245 bilhões devido à transferência legal ou ilegal

de lucros de multinacionais para paraísos fiscais e US$ 182 bilhões não

pagos por milionários que escondem ativos e rendimentos não

declarados no exterior.

Os dados fazem parte da primeira edição do relatório “Estado Atual

da Justiça Fiscal”, que passará a ser divulgado anualmente.

Íntegra: https://www.bbc.com/portuguese/brasil-55011017#:~:text=O%20Brasil%20deixa%20de%20arrecadar,Fiscal%20(Tax%20Justice%20Network).

Deixe seu comentário